自販機の今と明日

自販機の退潮が続いている。

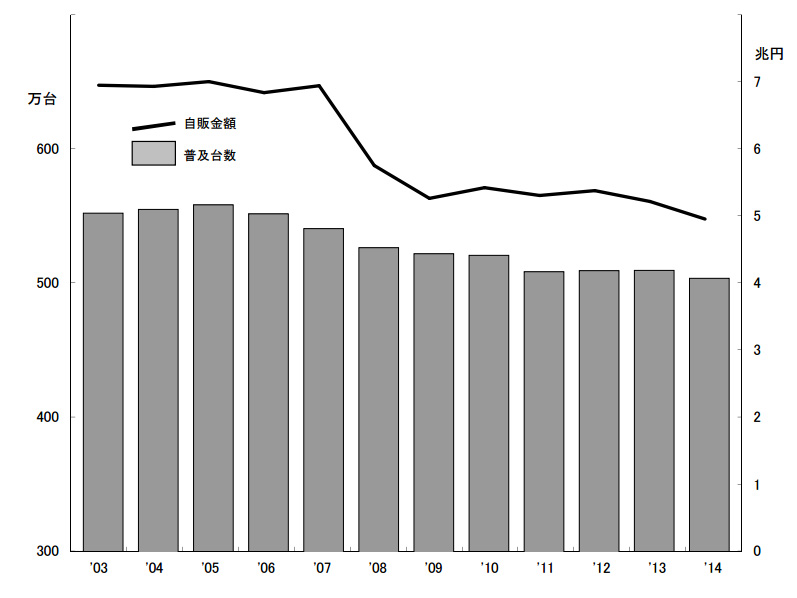

日本自動販売機工業会発刊の2014年版「自販機普及台数及び年間自販金額」によると、2014年末の自販機台数は503万台、総売上は遂に5兆円を割って、4兆9526億円であった。

ここで言う自販機とは飲料自販機(約250万台、台数比51%)、食料自販機(1.4%)、日用雑貨自販機(17%)、たばこ自販機(4.6%)等に加え、自動券売機(0.9%)なども含んでいる。

日本の自販機は、1961年にアメリカ・ベンドー社からの技術導入で飲料自販機が製造されたのが初めであるが、5年後には設置台数35万台となり、その後も増加の一途をたどり2000年に561万台のピークに達した。2000年は売上も7.1兆円のピークを記録した。当時の日本全国のコンビニの総売上がほぼ同額の7兆円であったから、自販機は実に効率の良い販売チャネルであり、ドル箱と言われて来た。

しかし、その後は台数・売上とも減少傾向に見舞われている。

コンビニの店舗数が2000年の3.5万店から、2014年には5万店を超え、2014年総売上は9.7兆円へと成長した。コンビニの店舗増が自販機の販売機会を奪っている。

また価格面では、スーパー、ディスカウント店が飲料を値引きの目玉にするので、これに押されている点もある。長らく定価販売を通してきた自販機も、近年は120円飲料を100円に値下げするものが散見されるようになった。

また、アルコール飲料やたばこが適格年齢層に厳正販売される仕組みに変わったことも、自販機には不利に働いた。

自販機業界にとっては、なおしばらく厳しい状況が続こう。

それでもソフト飲料の販売において自販機は相変わらず大きな地位を占めている。ソフト飲料の30%以上が自販機から売られる上、自販機販売は他販売チャネルと比べ利益率が高く安定収益が見込まれるためだ。

ただ飲料自販機の設置台数約250万台は既に飽和状態となっていて、飲料各社の台数シェア争いは増設から買収・再編へと重点が移っている。

例えばアサヒ飲料は2007年にカルピスの自販機事業を買収・統合した。製品ラインアップが異なるので、統合後の自販機販売網で両社のブランドを扱うことで、相互に販売メリットを出そうとした。(その後2012年に、アサヒ飲料はカルピス飲料事業を買収済であった味の素から、カルピス飲料事業をも買収した。)

2015年7月目途にサントリー食品インターナショナルはJTが持つ自販機事業(1998年に自販機オペレーターのユニマットから買収)を1500億円で買収する。飲料各社が名乗りを挙げたJTの自販機事業売買劇であったが、サントリー食品インターナショナルの鳥井信弘社長(サントリー創業者の直系。サントリーホールディングス次期社長と目されている。)が高額買収を決断した。これによりサントリーの飲料自販機は自社の49万台にJT分を加え63万台となり、首位のコカ・コーラグループの83万台を追撃する体制が整う。

飲料自販機シェアでは、アサヒ飲料27万台、ダイドードリンコ26万台、キリンビバレッジ21万台、伊藤園16万台と続くが、新たな業界再編の動きにつながるのではないかとの観測もある。

一方、自販機販売における運営効率化や販売強化の動きも活発化している。

飲料各社は地域・地区ごとにデポ・サービス拠点を展開、そこから専用車で巡回して各自販機の在庫補充と集金をする。季節の変わり目や新製品発売時などには飲料製品配列の入替えも行う。

サントリー食品インターナショナルでは、自販機への通信機器装備を2015年中に15万台以上に増やす。キリンビバレッジは2016年夏までに10万台の自販機に通信機器を装備する計画である。

これにより両社は自販機ごとの残り在庫や売り切れの状況をリアルタイムに把握し、売却機会損失を極小化し、かつ高効率な巡回スケジュールを組むことができる。また設置場所ごとの販売データを飲料製品配列に反映させたり、自販機専用飲料の開発・投入に活かして販売強化につなげることもできる。

自販機には、LED照明自販機、喋る自販機、災害救済自販機など新しいものがあるが、IT技術と組み合わされることで、また新たな進化を遂げるかも知れない。